我が家にも取得した家屋に課される不動産取得税の納税通知書&納付書がようやく届きました。

固定資産税が毎年課税される税金なのに対して、この不動産取得税は家を購入した際に課税される一回限りの税金です。i-smartで建てると不動産取得税は課税されるのか、その場合いくらになるのか不安になる方もいらっしゃるかと思います。

今回は不動産取得税の課税の仕組みと我が家で課税された金額をご覧いただき、参考にしていただければと思います。

不動産取得税とは

土地や家屋の所有権を取得した場合に納税義務が生じる県税です。

有償・無償、登記の有無を問わず、また売買・贈与・交換・建築(新築・増築・改築)などの原因を問いません。

不動産取得税の納税義務者

土地や建物を売買・交換・贈与・建築(新築・増築・改築)で取得した人に対して課税される税金です。

共有で不動産の取得を行っている場合には、各共有者に連帯納税義務があります。

我が家では妻と共有名義で取得したので、同額の納付書が2枚入っていました。どちらかの納付書で納税すればOKです。間違って二枚とも収めると、税金を二倍払うことになりますので気を付けてください(ただし納め過ぎた場合、後から還付されます)。

不動産取得税の税額の計算方法

税額は不動産の取得額に税率をかけて算出されます。

不動産の評価額

- 新築・増築・改築の場合…「固定資産評価基準」により決定した価格

- 売買・贈与・交換の場合…市町村の「固定資産課税台帳」に登録されている価格

税額算定が不動産の評価額となっている点に注意してください。購入価格や建築工事費ではありません。

なお宅地などの評価額については平成30年3月31日前でに取得した宅地等では、特別措置によりその評価額が1/2になります。

税率は?

税率は土地、住宅がそれぞれ3%、それ以外の建物が4%となっています。

税額の軽減

不動産取得税については、申請により軽減を受けられる場合があります。

住宅に関する軽減制度

軽減額は不動産の評価額から控除されます。税額からの控除ではありません。

①特例適用住宅を新築または新築未使用の特例適用住宅を購入した場合…最大で1200万円

*特例適用住宅とは床面積50㎡以上240㎡以下の住宅のこと(マンションなどの一戸建て以外の賃貸住宅は一区画につき40㎡以上240㎡以下)

特例適用住宅が認定長期優良住宅の場合、軽減額は1300万円。

住宅に関する軽減制度を利用した場合の税額は

となりますので、不動産の評価額が1200万円以下(長期優良住宅は1300万円)であれば不動産取得税は課税されません。

特例適用住宅の要件は面積だけであることから特に申請の必要はありません。長期優良住宅の場合は軽減の申請が必要となります。私の場合は固定資産税の家屋実地調査の際に申請書類を提出しました(申請用紙は市職員が持参してきたので、それに署名捺印)。

②中古住宅の場合は建築年数による控除額が各県で異なりますので、取得した住宅の住所地の県のHPで個別に調べた方が良いと思います。

住宅用土地に関する軽減制度

住宅用土地に関する軽減は当初の税額から控除されます。不動産の評価額から控除される住宅の軽減制度と異なります。

軽減額

軽減額は次のaまたはbのいずれか多い金額になります。

a…45,000円

b…土地の評価額÷土地の面積×住宅の床面積(200㎡が限度)×2×3%

軽減が適用される条件

住宅用土地の軽減制度は次のケースの場合に限って適用されます。

- 取得した土地上に3年以内(平成30年3月31日までに取得した場合)で特例適用住宅を新築したケ場合

- 特例適用住宅の新築を行い、その後1年以内にその敷地を取得した場合

- 新築未使用の特例適用住宅及びその敷地を住宅の新築後1年以内に取得した場合

我が家の住宅の不動産取得税額

実際の課税額

固定資産評価基準は固定資産税の家屋実地調査を経て決定された家屋評価額のことです。固定資産税の課税明細書に記載がある評価額を0.8で割ると不動産取得税の評価額となります。

こちらの記事でも取り上げましたが我が家の家屋評価額は

12,588,251÷0.8≒15,735,313円でした。

今回届いた不動産取得税の課税明細書によれば評価額は15,735,420円となっています。わずか107円ですが市の固定資産税台帳価格と異なっています(必ずしも一致するわけではないようです)。

まず家屋の評価額から長期優良住宅の軽減額を引き、課税標準額が求められます。

15,735,420円-13,000,000円=2,735千円(百円未満切り捨て)…課税標準額

課税標準額に税率の3%を掛ければ不動産取得税の課税額計算できます。

2,735千円×3%=82,000円(百円未満切り捨て)…税額

47坪の二階建てi-smartで不動産取得税は82,000円となりました。

i-smartで建築した場合の不動産取得税

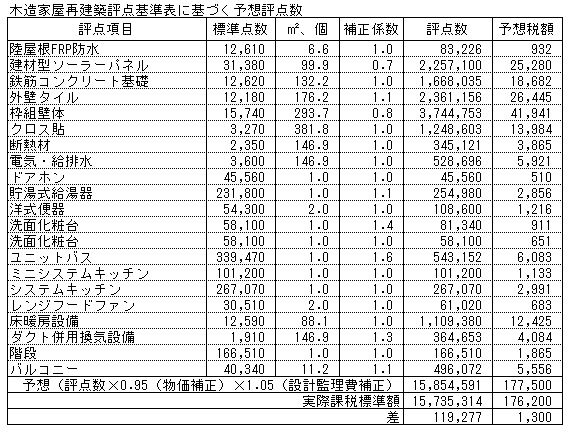

以前の記事で取り上げたこちらの表、我が家の固定資産税の課税評価額が妥当か検討した際のものです。

ご覧いただくと分かりますが評点数が面積に依存している評点項目が

- 陸屋根FRP防水

- 建材型ソーラーパネル

- 鉄筋コンクリート基礎

- 外壁タイル

- 枠組壁体

- クロス貼

- 断熱材

- 電気、給排水

- 床暖房設備

- ダクト併用換気設備

- バルコニー

となっています。これだけで評点数の大半を占めていますので、床面積が少なくなれば不動産取得税がかからない評価額(1200万又は1300万円)に収まるのではないかと思います。

ただし平屋をご検討の場合は屋根や基礎の面積が大きくなりますので、二階建ての建物とは単純比較はできませんのでご注意ください。

最後に

不動産取得税は家屋の取得時のイニシャルコストとしてその支払いを考慮しておかなければなりません。しかしながら我が家の例で言えば

・引渡し…2015年7月

・固定資産税の家屋調査…2015年12月

・不動産取得税の納税額確定…2016年9月

となっておりかなりの期間が経過した後納税通知書が送られてきました。

固定資産税の課税評価額が分かった時点で不動産取得税の税額は計算できますので、納税通知書がきても慌てないように予めその出費に備えておいた方が良いかと思います(^^)

コメント

参考になりました!

ありがとうございます。

我が家は3万円くらいになりそうですね。

rangeさんこんばんは(^^)

記事をご覧いただきありがとうございます。

こればかりは評価が確定しないと分からないので、建築前は少々不安だったのを思い出します。

他のHMより固定資産税を含めて高くなりますので、少しでもランニングコストの減少で取り返してもらいたい気もしますが快適なのでやむを得ない所でしょうか^^

閑古鳥さん

こんにちは(*^ー^)ノ♪

我が家は先日、土地の不動産取得税を支払ったので

家も出来たし返金の手続きに行かないとと思っています。

ところで!

大雨は大丈夫でしたでしょうか?

そちらはかなり降ったようですので心配していました。

つんでれよっし~♪さんこんばんは(^^)

お~、お幾らほど戻ってくるのか分かりませんがそれは楽しみですね^^

ご心配頂きありがとうございます。お陰様で私の住んでいるところは全く大丈夫でした!大雨だったのは前橋でも赤城山周辺でしたが幸い被害の話も聞きませんでしたのでホッとしています。