住宅金融支援機構がおこなった「民間住宅ローン利用者の実態調査」によると、低金利の流れを受けて、「変動金利型」の住宅ローンを利用している割合は、全体の56.5%にも上っています。

一方で変動金利を選択した人のうち46%は「適用金利や返済額の見直しのルール」について理解しているか不安、理解していないと回答しています。

変動金利型の住宅ローンは他のタイプと比べて、金利が低く設定されていることから、毎月の返済額も低く抑えられます。

「変動金利を選んでいる人が多いから」や「変動金利の方が毎月の支払いが少なくてすむ」などの安易な理由でルールやリスクについてよく理解しないままローンを借りる方も多いのではないかと思われます。

金利変動型の住宅ローンを利用するにあたって、その特徴、金利の仕組み、返済に関するルールや、未払利息など、「これだけは理解しておいた方がいい」と思われる項目の基本をおさえておきましょう。

変動金利型住宅ローンって何?

変動金利型住宅ローンの種類

変動金利タイプの住宅ローンには「変動金利型」と「固定期間選択型」の2種類があります。

「変動金利型」は一定期間ごとに金利の見直しが行われる金利タイプの住宅ローンのことで、金利が変動するため。それぞれメリット、デメリットがあります。

メリットとしては

- 借入時点では、金利が固定金利に比べて低く設定されているため、月々の返済額が少なく済む

- 経済情勢の変化で金利が低下すれば、返済額が少なくなる

一方でデメリットには

- 金利が上昇すれば返済額が増加する

- 借入時点では返済額が決まっていないため、将来の返済計画が立てにくい

- 金利が大幅に上昇すると「未払利息」が発生するリスクがある

などが挙げられます。

特にデメリットの部分については、借入する前によく理解しておく必要があります。

変動金利の表示方法を理解する方法

変動金利型の住宅ローンで適用される金利は次のような仕組みで短プライムレートを基準に決められている金融機関が大半です(ソニー銀行のように市場での金利スワップにより毎月基準金利を決定しているところもあります)。

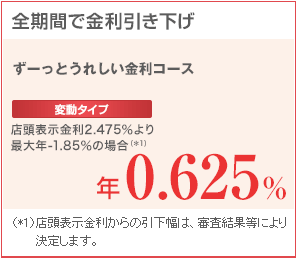

例として三菱UFJ銀行のケースを見てみましょう。

(出典:三菱UFJ銀行HP)

同行の短期プライムレートは1.475%。これに1%を上乗せした2.475%が店頭表示金利となっています。そしてこの店頭表示金利から審査結果により、最大1.85%引き下げした場合の適用金利が年0.625%となります。

つまり

となり、この式を変形すれば

となります。変動金利に影響を及ぼしているのは、短期プライムレートということになります。

変動金利型住宅ローン(元利均等返済の場合)のルール

覚えておきたいルールがこちら。

- 借入後の金利見直しは年2回

- 返済額の見直しは5年単位ごと

- 返済額の見直しの上限は、直前返済額の1.25倍が上限

大変重要なので、それぞれ確認しておきましょう。

金利見直しのルール

借入後の金利見直しは年2回行われるのが一般的です。

お借入後の金利の見直しは年2回、毎年、4月1日・10月1日の短期プライムレート連動長期貸出金利を基準として行います。その場合、短期プライムレート連動長期貸出金利の変更幅と同じだけ引き上げ、または引き下げをいたします。

年2回の見直しは、借入から半年ごとに行われるのではなく、4/1と10/1の短期プライムレートを基準に見直しが行われる点に理解しましょう。

新規借入の際に適用される金利については、借入後のルールと異なります。具体的には

新規お借入時の金利は年2回、3月1日・9月1日の短期プライムレート連動長期貸出金利のみずほ銀行最優遇金利(期間3年超)の水準を基準として、各々4月1日・10月1日からの適用金利を決定します。

となっており、借入した後の金利変更時期とは異なる点に注意が必要ですね。

返済額の見直し期間のルール

変動金利型では適用金利の見直しが行われた場合でも、すぐに月々の返済額が変更されるわけではありません。返済額の内訳、つまり元金と利息の金額を変動させることで調整されます。

なぜなら返済額の見直しが行われるのは5年単位というルールがあるからです。

5年単位といっても、借入日からちょうど5年で見直されるのではなく、「借入後10月1日を5回経過するごとに、新しい適用金利・直前の融資残高・残りの返済回数に基づいて新しい返済額が再計算」される金融機関が大半です。

- 借入日2018年9月1日、0.675%返済額80,217円

- 1回目の10/12018年10月1日(0.675%)返済額80,217円

- 2回目の10/12019年10月1日(1%)返済額80,217円…金利が上昇したが返済額に変化なし

- 3回目の10/12020年10月1日(1%)返済額80,217円

- 4回目の10/12021年10月1日(1%)返済額80,217円

- 5回目の10/12022年10月1日(1%)返済額85,245円…10/1を5回経過したので返済額を見直し

返済額見直し上限のルール

金利が見直されると5年単位で返済額も見直されることは先ほど見てきた通りです。

ただし返済額には「125%ルール」と呼ばれる規定があり、変更後の返済額上昇は、変更前の1.25倍が上限となってます。

金利が急上昇しても、住宅ローンの借り手の生活が簡単に破綻しないように、この返済額の変更には上限が設けられているわけです。

元金均等返済の場合

ここまで取り上げてきたのは変動金利型の住宅ローンを元利均等返済で借り入れした場合のルールです。

これに対して元金均等返済ではこのようなルールは存在しません。つまり

- 金利が変動した場合には毎月の返済額に即時反映される

- 金利が上昇しても毎月の返済額に上限はない

となります。

ルールがあるゆえに発生する未払利息

未払利息は

のことを意味します。

なぜ発生するのか?その仕組み

未払利息の発生原因は「125%ルール」、すなわち返済額の見直しが5年に1回になっているからです。

未払利息の発生を具体的にイメージしてみましょう。

- 第1回目返済0.675%返済額80,217円(元金63,342円、利息16,875円)

- 第13回目返済1.675%返済額80,217円(元金39,407円、利息40,810円)

- 第25回目返済2.675%返済額80,217円(元金16,104円、利息64,113円)

- 第37回目返済3.675%返済額80,217円(元金0円、利息80,217円、未払利息7,264円)

- 第49回目返済3.675%返済額80,217円(元金0円、利息80,217円、未払利息94,432円)

- 第61回目返済3.675%返済額100,271円(元金0円、利息100,217円、未払利息161,546円)

金利が上昇すると利息の支払い額が多くなり、逆に金利が下がれば利息は少なくなります。しかし5年の間は月の返済額80,217円は変わらないことから、元金と利息の割合を増減し調整していきます。

第37回目返済をご覧ください。金利が上昇して87,481円になりました。こうなると毎月の返済額80,217円はすべて金利の支払いに充てられ、元金の返済は0円となり、払いきれなかった利息7,264円が発生しています。この7,264円が「未払利息」と言われるものです。

なぜ未払利息が発生してしまうかと言えば、変動金利型のルールが存在するからなのです。

未払利息分の返済方法については、次の3つの方法となります(金融機関によって異なります)。

- 最終返済日に一括して返済する

- 返済期間中に分割し毎月の返済額に上乗せして返済する

- 元金、利息よりも優先して未払利息分を返済する

未払利息が発生しない住宅ローンも

5年ルールがなく、金利が見直される度に返済額も変わっていけば、返済額は増加しますが、未払利息の発生は防げるのです。

ソニー銀行や新生銀行の変動金利型の住宅ローンでは、この125%ルールが存在しないため、返済額の増加は青天井ですが、その代わり未払利息は発生しません。

どちらのタイプが良いのか悪いのか一概に結論付けられません。

変動金利の金利上昇のリスクとして必ず出てくるこの「未払利息」ですが、これまでに発生したのはバブル崩壊直後の平成3年になります。当時の変動金利は8.5%、35年間借りると総支払額は借入金額の3倍にも上る金利水準でした。

その後は金利は下落局面が続いたことから、未払利息は発生していません。

これだけのスピードで金利が上昇し続けることは、現在の金利情勢では考えにくいのも現実です。

金利上昇リスク軽減への対処方法

未払利息に限らず、金利上昇リスクをどのように軽減できるのか、事前に検討しておく必要がありそうです。

住宅ローンの利息がどのように計算されるのか、これが分かっていれば金利変動リスクの回避方法も簡単にわかると思います。

利息はご存知かと思いますが

(利息)=(ローン残高)×(利率)

で求められます。

利率が上昇した場合、当然ですがローン残高が少なければ少ないほど、増加する利息も少なくなってきます。

金利変動リスクを最小限に抑えるためにはローン残高を減らす工夫、減らすための手段を持っていればいいということになります。

金利変動リスクを軽減するための具体的な対処方法をしていくつか挙げておきます。

- なるべく低金利の住宅ローンを選択し、ローン残高を早めに減らす

- 借入期間を短く設定することで、ローン残高の減り方を早くする

- 元金均等返済を選択して、早めにローン残高を減らす

- いつでも繰り上げ返済を行いローン残高を減らせるように、手元資金を準備しておく

現在の低金利の状況はしばらく継続しそうですから、この金利が低い間にある程度返済が進めば、その後金利が上昇してもリスクは減ります。

最後に

現在大手銀行の変動金利型の住宅ローン金利は0.625%(最優遇の場合)、さらには0.5%を切る金利を提示しているネット銀行もあり、低金利のメリットを最大限享受できるタイプの住宅ローンが、金利変動型になります。

変動型住宅ローンは、仕組みやそのリスクをよく理解した上で利用すれば、現在の金利情勢から非常に魅力的な住宅ローンであることに間違いありません。

コメント