「段階金利型」はあまり馴染みのない住宅ローンで、これまでこの名称を聞いたことがないという方もいらっしゃると思います。

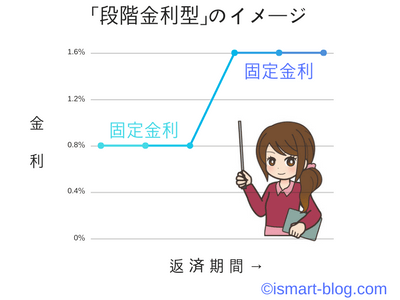

「段階金利型」は固定金利型の住宅ローンの一種で、借入期間中に一度だけ金利の変わる商品です。

民間金融機関のなかには、この「段階金利型」の金利がフラット35よりもさらに低く設定されている場合もあります。

この記事内でご紹介している金利は2018年9月現在のものを使用しています。ご利用にあたって、必ず最新の金利をご確認ください。

段階金利型住宅ローンとは?

段階金利型住宅ローンの特徴

「段階金利型住宅ローン」はフラット35S思い浮かべていただくと理解しやすいと思います。

全期間固定金利型の当初優遇期間がある住宅ローン、すなわち「融資後10年目までは××%、11年目以降最終回まで△△%」という商品です。

「段階金利型」の住宅ローンは全期間固定型と同様に、融資実行時に最終回までの金利が確定しているのです。

固定金利型住宅ローンとの違い

固定金利選択型の住宅ローンとどこが違うの?と思われる方もいらっしゃるかも知れません。

固定金利選択型は固定期間終了後の金利が契約時には分からない点で、段階金利型と全く異なります。

つまり将来の金利の上昇リスクをもつ固定期間選択型に対して、段階金利型ではリスクがゼロになっているのです。

- 段階金利型…融資実行時に融資返済時までの金利が確定している。

- 固定金利選択型…固定期間中の金利のみ確定。固定期間終了後の金利は終了時の金利情勢で決まる。

段階金利型住宅ローンの商品概要

取扱い銀行を探す方法

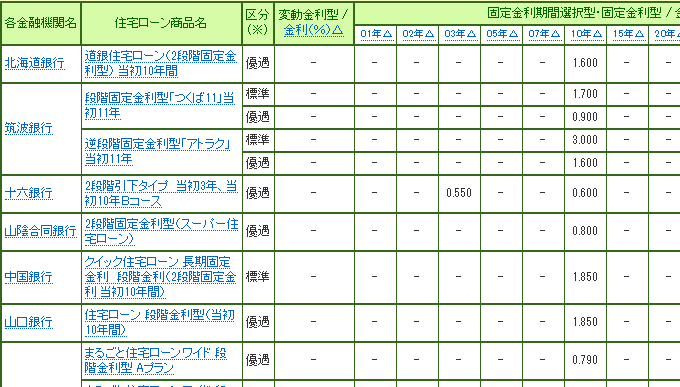

住宅金融普及協会のサイトから、まず取扱い銀行を探してみましょう。

参考 住宅ローン商品金利情報 ( Sumai-web.TV)

こちらのサイトでは金融機関名の検索や金融機関の所在地域による検索は勿論のこと、ローンの期間ごとに安い金利の順にソートする機能もあります。

キーワードで「段階」と入力して検索してみます。

段階型住宅ローンは金利をソートして眺めても他の住宅ローンに埋もれてしまい、見つけ出すのが面倒なので、この方法がおすすめです。

金利設定の低い段階金利型の商品

表示された一覧を見渡して、ひときわ目を引くのは第十六銀行の金利ですが、このローンは「固定金利選択型」の住宅ローンで、段階型住宅ローンではありません。

段階型住宅ローンとしては、伊予銀行の「まるごと住宅ローンワイド「段階金利」型商品」の金利設定が最も低くなっています。

Aプラン

金利:当初10年間0.79%~、11年目以降最終返済まで1.13%~

保証料:0.20%(分割払方式の場合)、一括払い方式の保証料は不明

融資手数料:融資額×1.0%(税込)

Bプラン

金利:当初10年間0.72%~、11年目以降最終返済まで1.06%~

保証料:0.20%(分割払方式の場合)、一括払い方式の保証料は不明

融資手数料:融資額×2.0%(税込)

特別プラン

金利:当初10年間0.97%~、11年目以降最終返済まで1.11%~

保証料:0.20%(分割払方式の場合)、一括払い方式の保証料は不明

融資手数料:無料

こちらのローンの金利は正式申込時と融資実行時のうちいずれか低い方の金利が適用されるという使い勝手も優れた商品です(ただし申込時と実行時の期間は最長6か月まで)。

残念ながらローンを借りられるのは、伊予銀行の営業区域内に物件を取得する方が対象となります。ただし東京都大阪にも支店はありますので確認してみるのもいいかもしれません。

さらにもう一行、「山陰合同銀行」の「2段階固定金利型(スーパー住宅ローン)金利設定」も低い金利設定です。

2段階固定金利型(スーパー住宅ローン)

金利:当初10年間0.8~1.0%、11年目以降最終返済まで1.6~1.8%

保証料:0.20~0.30%(分割払方式の場合)

このローンも金利が申込時と実行時のいずれか低い金利が適用される点や、一定の条件を満たすと保証料が無料となる点などで優れた内容になっています。さらに長期優良住宅などの条件次第では0.2%の金利優遇が受けられるようになっています。

明記はされていないのですが、山陰合同銀行の本支店がある地域の物件取得に限定されると思います(東京と大阪には支店があります)。

一風変わった段階金利型

筑波銀行の段階金利型住宅ローンを紹介しておきます。

段階金利型(つくば11)

金利:当初11年間0.70~0.90%、12年目以1.90~2.10%

逆段階金利型(アトラク)

金利:当初11年間1.40~1.60%、12年目以降0.90~1.10%

面白いのは「アトラク」の方です。通常の段階金利型住宅ローンでは当初の金利が優遇されて低く設定されることがほとんどですが、この「アトラク」では当初の金利よりも12年目以降の金利の方が低く設定されています。

教育費など家計支出のピークが10年後にやってくる場合などを想定した商品設計となっています。

「つくば11」は当初の金利が安いのは魅力ですが、12年目以降の金利は他の段階金利型と比べて少々割高な点が残念なところです。

当初の金利が高い「アトラク」場合、それだけ元金の減少が少なくなります。12年目以降繰り上げ返済を検討している場合、つくば11に比べて不利になるケースもあります。総支払額をシミュレーションし、比較検討することが必要になります。

フラット35と段階金利型の住宅ローンの比較

段階金利と長期固定金利の代表格フラット35のシミュレーションをしておきます。

先ほどの伊予銀行「まるごと住宅ローンワイド「段階金利」型商品のAプランと楽天銀行フラット35![]() を比較します。前提条件を次のようにしました。

を比較します。前提条件を次のようにしました。

借入金額3000万円、ローン期間35年、元利均等返済、ボーナス払いなし

- 楽天銀行フラット35

、フラット35S金利Aプラン:当初10年間1.14%、残り25年間1.39%、融資事務手数料:1.404%(税込)

、フラット35S金利Aプラン:当初10年間1.14%、残り25年間1.39%、融資事務手数料:1.404%(税込) - 伊予銀行段階金利Aプラン、当初10年間0.79%~、残り25年間1.13%、保証料:0.20%(分割払方式)、融資手数料:融資額×1.0%(税込)

総支払額は

- 楽天銀行フラット35S:37,502,931円

- 伊予銀行Aプラン:36,858,797円

フラット35Sとの比較でも、伊予銀行の段階金利の方が総支払額で65万円ほど少なくなる結果となりました。

将来の金利上昇がご心配の方にとっては、全期間固定型の選択肢の一つとして検討してみることをお勧めします。

ただし伊予銀行をはじめとして、段階金利型の住宅ローンの取り扱いを行っているのが、一部の地方銀行に限られているため、営業エリアの関係ですべての方が利用できるわけではありません。

最後に

ご紹介したように、伊予銀行の段階金利型の金利は低く設定されています。

これは同じ県内の愛媛銀行が取り扱うフラット35の手数料が格安となっており、対抗上、金利を低くせざるを得ないのがその理由とも言われています。

フラット35は民間金融機関にとって自行のリスクを考えることなく融資が行える半面、あくまで手数料収入のビジネスであることから、プロパーの住宅ローンと比較するとあまり旨味はありません。

今回ご紹介した「段階金利型住宅ローン」はフラット35Sを意識した商品設計、金利となっているのは間違いなく、そういった意味では段階金利を扱う金融機関がもう少し出てきて欲しいものです。

コメント